家を買うタイミングは?

年齢と年収それぞれのベストな時期と注意点を紹介

家を買うことは人生における大きな決断の一つです。「今が買い時なのか」「もう少し待つべきか」という悩みは、多くの方が経験します。この記事では、年齢や年収といった経済状況、ライフステージの変化から家を買うのに適したタイミングを解説します。住宅購入を検討されている方は、ぜひ参考にしてください。

年齢から見る家を買うタイミングとメリット・デメリット

まずは、年齢から見る家を買うタイミングを見ていきましょう。

20代~30代前半のメリット

子どもの成長に合わせて理想の家を建てられる

子育てをこれから始める方は、子どもの成長に合わせた間取りや環境を選べます。子ども部屋の配置や庭の広さなど、これからの生活を見据えた住まいづくりが可能です。

早期に住宅ローンを完済できる可能性が高くなる

若いうちからローン返済を始めることで、50代前後での完済も視野に入ります。リタイア前にローンから解放されれば、老後の大きな安心につながります。

20代~30代前半のデメリット

団体信用生命保険の加入期間が長くなる

20代~30代前半で家を買うと、住宅ローンに付帯する団体信用生命保険の保険料負担期間が長くなります。例えば、35年ローンを組むと、その分だけ保険料も支払い続けることになり、短期ローンと比較して総支払額が大幅に増加します。

将来の転職や転勤の可能性を考慮する必要がある

20代~30代前半はキャリアが流動的な時期です。特に成長産業で働く方は、キャリアアップのための転職や転勤リスクを考慮し、住宅の立地や売却のしやすさも検討しておく必要があります。

30代後半~40代のメリット

収入が安定し、頭金を貯めやすい

キャリアが安定してくる時期であり、20代と比べて貯蓄や収入が増える傾向にあります。頭金をより多く用意できれば借入総額を抑えられ、月々の返済負担を大幅に軽減できるのがメリットです。

子どもの学区を考慮して選べる

子どもの学区を重視した物件選びができます。通学路の安全性や学校の評判なども考慮したうえで決められるのが強みです。

住宅ローン審査が通りやすい

多くの金融機関が重視する3年以上の勤続年数を満たしていることも多く、収入の安定性も増すことから、住宅ローン審査が通りやすくなる傾向があります。

30代後半~40代のデメリット

子どもの独立後のライフスタイル変化を考慮する必要がある

子どもが独立したあとの生活を見据えて、間取りや立地を選ぶ必要があります。将来的に広すぎる、または狭すぎる家にならないように考慮する必要があります。

50代以降のメリット

老後の生活を見据えた設計や立地を選べる

将来の身体機能の変化を具体的に考慮した住まい選びができるのが、50代以降の強みです。階段を緩やかにする、浴室に手すりを設置するなど、バリアフリー設計を最初から取り入れることで長く快適に暮らせる住まいを実現できます。

理想の家でセカンドライフを満喫できる

仕事が落ち着いてきた時期に、趣味や余暇を楽しむための住まいを整えられます。ガーデニングを楽しめる庭や趣味の部屋など、日々の暮らしを充実させる住まいづくりが可能です。

50代以降のデメリット

住宅ローンの返済期間が短く、毎月の返済額が高くなる

年齢制限により住宅ローンの返済期間が短くなることが多く、その分月々の返済額が高くなります。

定年後の収入減少を考慮する必要がある

一般的に定年後は収入が減少するため、その変化に対応できるローン設計が重要です。

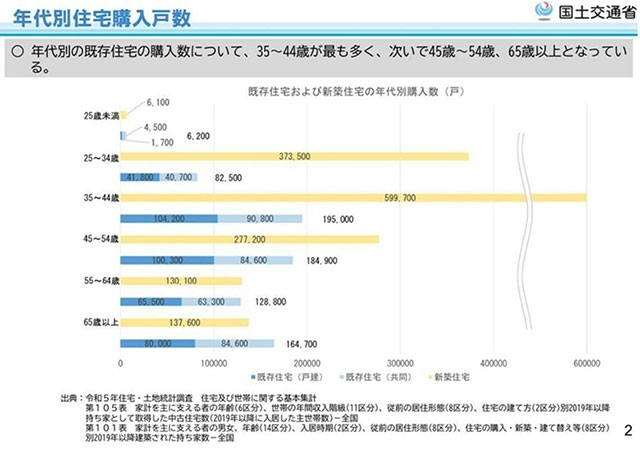

35歳~44歳が最多

住宅購入者の年齢で最も多いのは35歳~44歳です。この年代は収入が安定し、家族構成も固まってくる時期であり、家を買うのに適したタイミングといえます。

出典元:国土交通省「住宅のあるべき姿に関する論点(データ集)」

年収から見る家を買うタイミングと返済シミュレーション

ここからは、年収から見る家を買うタイミングを見ていきましょう。

年収と住宅ローンの関係

一般的に、返済額は月の手取りの20%以内が理想とされています。分譲マンションの場合は、管理費・修繕積立金も考慮に入れる必要があります。また、一戸建ての場合は、将来的な修繕費用も計画的に用意しましょう。返済額を抑えたい場合は、新築だけでなく、中古物件も視野に入れることで、選択肢が広がります。

理想の住まいのローン返済額を無理なく行えそうな年収になれば、買うのに適したタイミングです。ただし、住宅購入時の費用だけでなく、住み始めてからのランニングコストも忘れずに考慮しましょう。

無理のない月々の返済額シミュレーション

年収別に無理のない返済額をシミュレーションしてみました。

年収別の月々の返済額の目安

| 年収(ボーナス) | 月収の手取り目安 | 無理のない返済額(月額) |

|---|---|---|

| 350万円(50万円) | 約20万円 | 約4万円 |

| 500万円(100万円) | 約27万円 | 約5.4万円 |

| 800万円(150万円) | 約43万円 | 約8.6万円 |

返済計画を立てる際は、以下の点を意識しましょう。

返済計画の注意点

- 年収だけでなく、貯蓄額や将来の収入見込みも考慮する

- 住宅ローン以外の支出(教育費、車の維持費など)も考慮する

- 変動金利を選ぶ場合は、金利上昇リスクに備え、余裕を持った返済計画を立てる

ライフステージから見る家を買うタイミングとポイント

ここからは、ライフステージから見る家を買うタイミングを紹介します。

結婚

結婚のタイミングで家を買うと、新生活と同時に住宅ローン控除を活用できるのがメリットです。新築だけでなく、中古物件でも適用されます。

また、将来の家族構成の変化に対応できる間取りを考慮することも大切です。例えば、夫婦で2LDKの賃貸に住んでいた場合でも、将来子どもが生まれることを想定して3LDKの物件を選ぶなど、長期的な視点で選択しましょう。

出産・子育て

出産や子育ての時期は、安全性や利便性がより重要になります。セキュリティがしっかりしている物件や、子育て世代が多いマンション・地域を選ぶと安心です。子どもが自由に遊べる庭付きの家や、小学校に近い物件を選ぶのもおすすめです。

良い教育環境を求める場合は学区を確認し、学校の評判や通学路の安全性も確認しましょう。

定年退職

定年退職後の生活を視野に入れた住まい選びでは、長期的な住みやすさが鍵です。バリアフリー設計や、医療施設・スーパーへのアクセスが良い立地だと、老後も安心して過ごせます。ただし、一戸建ての場合は、庭の手入れや家のメンテナンス費用が必要です。

注意点として、定年後は多くの場合、収入が減少します。老後の生活資金を考慮した余裕のある計画を立てましょう。

頭金はいくら必要?賢い貯め方と頭金なしの注意点

家の購入を考える際は、頭金についても決める必要があります。ここからは、頭金の目安や貯めるポイントを紹介します。

頭金の目安

頭金の目安は一般的に、物件価格の1~2割とされています。頭金が多いほど住宅ローンの借入総額が減り、月々の返済額を減らせます。例えば、3,000万円の物件であれば、300万円~600万円程度の頭金を用意できると月々の負担を軽減できます。

頭金なしの場合

頭金がない場合の住宅購入は審査基準が厳格になり、借入額の増加に伴い総返済額も膨らみます。可能なかぎり頭金を用意しましょう。

頭金を貯めるポイント

頭金を貯めるポイントとして、ここでは主な方法を3つ紹介します。

毎月の貯蓄額を増やす

固定費の見直しや不要なサブスクリプションの解約など、家計の見直しで日常の無駄を削減し、貯蓄を習慣化することが大切です。

ボーナスを貯蓄に回す

ボーナスは生活費に組み込まず、全額または一定割合を住宅購入資金として別口座に確保すると、貯蓄ペースが大幅に加速します。

NISAを活用して賢く資産形成する

NISAの非課税メリットを活用した投資で、効率的に資金を増やせます。家を買うタイミングに合わせて自由に売却できるため、柔軟な資金計画が可能です。

まとめ

家を買うのに適したタイミングは、年齢や収入状況、家族構成、ライフステージなど、さまざまな要素の組み合わせで決まります。住まいは家族の思い出が刻まれる大切な生活基盤です。

計画的な資金準備とライフスタイルに長く調和する住まい選びが、満足度を高める秘訣です。

2023年にファイナンシャルプランナーとして独立。

商品販売は一切行わず、金融教育や投資の普及を目指し、特に学生や若い世代のマネーリテラシー向上に注力。

金融系メディア等で年間200本以上の執筆・監修に携わる。10代から投資経験を積み、資産運用分野を得意とする。