住宅ローンは月にいくら払ってる?

平均返済額や平均借入額について詳しく解説

マイホームを購入する際に多くの人が利用するのが住宅ローンです。住宅ローンは30年などの長い期間で返済を続けていくため、借り入れするときには「住宅ローンは毎月いくらくらいならば無理なく返済できるのか」を把握しておかなければなりません。

本記事では、住宅ローンの平均返済額や平均借入額、住宅ローンを借りる人の平均年齢・平均世帯年収などについて詳しく解説します。金利タイプごとの注意点についても触れますので、これから住宅ローンの利用を検討している方は、ぜひ参考にしてください。

みんなはいくら払ってる?住宅ローンの平均返済額

住宅ローンの利用を検討するときは、世間一般の住宅ローン平均返済額を知っておきたいところです。はじめに、住宅ローンの平均返済額について解説します。

住宅ローンの平均返済額

住宅ローンの平均返済額を見ていきましょう。下図は国土交通省が調査した「令和4年度 住宅市場動向調査報告書」を基に作成した住宅ローンの平均返済額の表です。年間返済額と月間返済額について物件種別ごとにまとめました。

【住宅ローンの平均返済額】

| 物件種別 | 年間返済額 | 月間返済額 |

|---|---|---|

| 注文住宅 | 約174万円 | 約14.5万円 |

| 分譲戸建住宅 | 約127万円 | 約10.6万円 |

| 分譲マンション | 約148万円 | 約12.3万円 |

| 中古戸建住宅 | 約107万円 | 約8.9万円 |

| 中古マンション | 約101万円 | 約8.4万円 |

| リフォーム住宅 | 約76万円 | 約6.3万円 |

住宅別の平均月間返済額は注文住宅が約14.5万円、分譲戸建住宅は約10.6万円、分譲マンションは約12.3万円、中古戸建住宅は約8.9万円、中古マンションは約8.4万円です。

住宅の種類では注文住宅の返済額が最も高くなっています。

住宅ローンの平均返済期間は30年前後

次は、住宅ローンの平均返済期間について把握します。

国土交通省の「令和4年度 住宅市場動向調査報告書」のデータを基にまとめた表がこちらです。

【住宅ローンの平均返済期間】

| 物件種別 | 平均返済期間 |

|---|---|

| 注文住宅(建築) | 32.8年 |

| 注文住宅(土地) | 34.5年 |

| 分譲戸建住宅 | 32.7年 |

| 分譲マンション | 29.7年 |

| 中古戸建住宅 | 28.4年 |

| 中古マンション | 28.5年 |

| リフォーム住宅 | 16.1年 |

「令和4年度 住宅市場動向調査報告書」(国土交通省)を元に筆者作成

平均返済期間が最も長かったのは注文住宅(土地)の34.5年、次いで注文住宅(建築)の32.8年、分譲戸建住宅の32.7年と続いています。この結果から、住宅ローンの平均返済期間は30年前後といえます。

返済期間が一番短いのはリフォーム住宅です。リフォーム住宅は担保価値によっては借入期間が短く設定される可能性があります。借入額を抑えられるケースがあることにも留意しましょう。

住宅ローンの平均借入額と利用割合

住宅ローンの借り入れをするときは、世間一般の借入額が気になるものです。ここでは、住宅ローンの平均借入額と利用割合について解説します。

住宅ローンの平均借入額

それでは、世間一般では住宅ローンをどのくらい借り入れているのかについて見ていきましょう。下表は国土交通省の「令和4年度 住宅市場動向調査報告書」のデータを参考に、全国平均の借入金額と購入金額を物件種別でまとめた表です。

【住宅ローンの平均借入額】

| 物件種別 | 購入金額 | 借入金額 | 自己資金比率 |

|---|---|---|---|

| 注文住宅(新築・土地購入) | 5,436万円 | 3,772万円 | 30.6% |

| 注文住宅(建て替え・土地あり) | 4,487万円 | 2,394万円 | 46.7% |

| 分譲戸建住宅 | 4,214万円 | 3,054万円 | 27.5% |

| 分譲マンション | 5,279万円 | 3,020万円 | 42.8% |

| 中古戸建住宅 | 3,340万円 | 1,908万円 | 42.9% |

| 中古マンション | 2,941万円 | 1,492万円 | 49.3% |

| リフォーム住宅 | 206万円 | 53万円 | 74.1% |

「令和4年度 住宅市場動向調査報告書」(国土交通省)を元に筆者作成

上記の物件種別の中で借入金額が最も多かったのは、注文住宅(新築・土地購入)の3,772万円でした。土地も合わせて購入する新築注文住宅は購入金額が5,436万円で、最も高い金額となっています。

ちなみに自己資金比率が最も低かったのは分譲戸建住宅で27.5%でした。マンションは新築・中古ともに40%以上です。リフォームの平均費用は206万円で、資金のほぼ7割近くを自己資金でまかなっています。

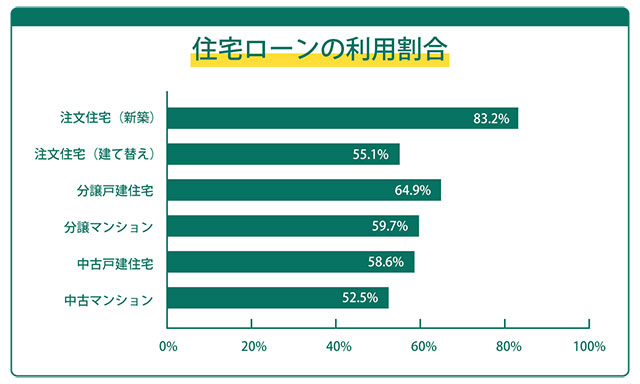

住宅ローンの利用割合

住宅ローンの利用割合は以下のとおりです。

「令和4年度 住宅市場動向調査報告書」(国土交通省)を元に筆者作成

住宅ローンの利用割合は、新築注文住宅が83.2%、分譲戸建住宅と分譲マンションがそれぞれ64.9%と59.7%です。注文住宅でも建て替えの場合は土地がすでにあるため、新築時より住宅ローンの利用割合が減少しています。

住宅ローンを借りる人の平均年齢と平均世帯年収

住宅ローンの審査で重要な項目とされているのは、完済時年齢や健康状態、借入時年齢、年収などです。ここでは、住宅ローンを借りる人の平均年齢と平均世帯年収について解説します。

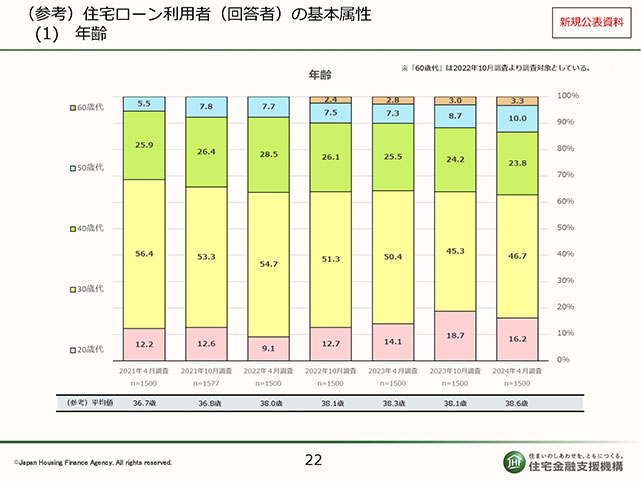

住宅ローンを借りる人の平均年齢は「30歳代」が多い

下図は住宅金融支援機構がまとめた、住宅ローン利用者の年齢です。参照すると、2024年4月度は30歳代が46.7%と最多になりました。

2021年度の調査以降も30歳代が多くを占める傾向です。50歳代から住宅ローンを利用する人も3割程度存在します。なお、住宅ローン利用者の平均年齢は年々上昇しています。

出典:「住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】」(住宅金融支援機構)

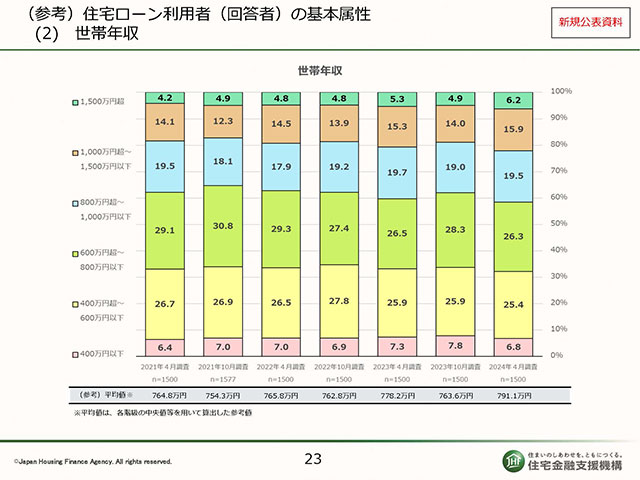

平均世帯年収は新築では「600万円~800万円以下」が多い

住宅ローン利用者の世帯年収も見ていきましょう。下図は住宅金融支援機構が調査した、住宅ローン利用者の世帯年収です。

住宅ローン利用者のうち2021~2024年度における世帯年収層で最も多かったのは、「600万~800万以下」でした。ここ数年は約3割近くを占めています。2024年4月度の平均世帯年収は「791.1万円」でした。

年収600万円以下の世帯も3割近くあり、幅広い層で住宅ローンを利用しています。

出典:「住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】」(住宅金融支援機構)

みんなはどの金利タイプ?人気なのは「変動金利」

住宅ローンには変動金利と固定金利があり、どのタイプを選ぶべきか悩む方は少なくありません。住宅ローンの金利タイプは大きく分けて、「変動型」「固定期間選択型」「全期間固定型」の3つがあります。ここでは住宅ローン利用者が選ぶ金利の割合やタイプについて解説します。

借入金利は「0.5%以下」が最も多い

住宅金融支援機構の調査では、2024年4月に利用した住宅ローンの借入金利は「0.5%以下」が最も多い結果となりました。調査結果は以下のとおりです。

| 順位 | 借入金利 | 割合 |

|---|---|---|

| 1位 | 0.5%以下 | 34.3% |

| 2位 | 0.5~1.0%以下 | 26.2% |

| 3位 | 1.0~1.5%以下 | 12.9% |

| 4位 | 1.5~2.0%以下 | 9.7% |

| 5位 | 2.0~2.5%以下 | 6.1% |

| 6位 | 3.0%以上 | 5.9% |

| 7位 | 2.5~3.0%以下 | 5.0% |

「住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】」(住宅金融支援機構)を元に筆者作成

「0.5~1.0%以下」の26.2%、「1.0~1.5%」以下の12.9%と続いています。

住宅ローンの金利は低いに越したことはないため、約6割の人が1.0%以下の金利で借り入れしています。

利用した金利のタイプは「変動型」が76.9%

利用した住宅ローンの金利タイプで最も多いのは「変動型」の76.9%です。次は「固定期間選択型」が15.1%、「全期間固定型」が8.0%となっています。

「変動型」は3つの金利タイプの中で最も金利を抑えやすいことから利用者に人気です。ただ、日銀がマイナス金利政策解除を2024年3月19日に決定したことで、今後は変動型の金利上昇も考えられます。

「変動型」は「全期間固定型」と違い、金利の上昇・下降によって、借入利率が変動するタイプであるため、市場の金利動向を常に注視する必要があります。

住宅ローンを借りるときは返済比率に要注意

住宅ローンを借り入れするときに注意したいのが、返済比率です。ここでは、住宅ローンの利用時に知っておきたい「返済比率」について解説します。

返済比率とは

返済比率とは、年収に占める年間返済額の割合のことです。年収に対して年間の返済額が多いと日々の生活に負担がかかるため、返済が難しくなるかもしれません。そのようなことから、住宅ローンの審査が通りにくくなる可能性があります。

返済比率は住宅ローン審査において、重要な審査項目の一つです。各金融機関では目安となる返済比率が設定されており、金融機関ごとに違いがあります。

なお、年間返済額には、自動車ローンや教育ローン、消費者金融のカードローンなど、住宅ローン以外の借り入れも含みます。現在抱えているローン支払いの残高が多いと借り入れできる金額も少なくなる点に注意しましょう。

返済比率は「15%超~20%以内」が最も多い

住宅金融支援機構の調査(2024年4月)では、最も多い返済比率(返済負担率)は「15%超~20%以内」の26.6%でした。全体の平均値は19.2%となります。返済比率の利用割合は以下のとおりです。

【返済比率の利用割合】

| 順位 | 返済比率 | 利用割合 |

|---|---|---|

| 1位 | 15~20%以内 | 26.6% |

| 2位 | 10~15%以内 | 19.5% |

| 3位 | 20~25%以内 | 19.4% |

| 4位 | 10%以内 | 11.9% |

| 5位 | 25~30%以内 | 11.8% |

| 6位 | 30~35%以内 | 4.7% |

| 7位 | 35~40%以内 | 3.4% |

| 8位 | 40%超 | 2.7% |

「住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】」(住宅金融支援機構)を元に筆者作成

続いて多いのは、「10~15%以内」の19.5%、「20~25%以内」の19.4%です。住宅ローン利用者では、返済比率を20%以内にしている人が、全体のおよそ6割にもおよびます。

返済比率の計算方法

返済比率を算定する計算式はこちらです。

| 返済比率(%)= 年間返済額 ÷ 年収 × 100 |

例えば、年収600万円の人が年間で120万円の返済をする場合、以下のようになります。

| 返済比率(%)= 120万円(年間返済額) ÷ 600万円(年収)× 100=20% |

この場合、返済比率は20%となります。

適切な返済比率は手取り(可処分所得)年収の20%

住宅ローンの返済比率は「年収に占める年間返済額の割合」で算出されます。金融機関が審査する返済比率の目安は25~35%が一般的です。そのため、返済比率が25~35%以内となる借入金額であれば審査に通る可能性があります。

ただ、返済比率は手取り(可処分所得)年収の20%程度に設定するのが適切であるといえます。実際に使える手取り収入で計算した返済比率のほうが、無理のない返済を続けていけるからです。

「住宅ローン審査を通過できる返済比率」と「理想的な返済比率」には違いがあります。年収(額面収入)だけで返済比率を設定すると、実際に使える金額とは違うため、思っていたよりも返済が厳しくなることがあるため注意しましょう。

頭金(住宅ローンの平均自己資金)の割合

住宅ローンの返済負担を減らすには、頭金(住宅ローンの平均自己資金)の割合を増やすのが効果的です。ここでは、頭金を入れる効果について解説します。

頭金は購入資金の約20~30%

国土交通省の資料によれば、住宅を初めて取得した人の平均自己資金(頭金)の割合は、購入資金の約20~30%です。物件種別の頭金の割合は以下のようになります。

【物件種別の頭金の割合】

| 物件種別 | 頭金の割合 | 頭金の金額 ※カッコ内は購入金額 |

|---|---|---|

| 注文住宅(新築・土地購入) | 20.0% | 941万円(4,713万円) |

| 分譲戸建住宅 | 21.3% | 869万円(4,074万円) |

| 分譲マンション | 28.5% | 1,438万円(5,048万円) |

| 中古戸建住宅 | 31.6% | 955万円(3,025万円) |

| 中古マンション | 44.2% | 1,302万円(2,943万円) |

「令和4年度 住宅市場動向調査報告書」(国土交通省)を元に筆者作成

頭金の割合は注文住宅(新築・土地購入)では購入金額の20.0%、分譲戸建住宅は21.3%、分譲マンションが28.5%となりました。

頭金は中古住宅のほうが多く支払う傾向があり、中古マンションでは購入金額の約半分の割合です。

頭金を入れる効果

頭金を入れる効果は以下の3つが挙げられます。

- 総返済額が少なくなり、返済負担を軽減できる

- 住宅ローン審査に通りやすくなる

- 適用金利が下がるケースがある

頭金を入れると借入金額を抑えられるため、返済負担を減らせます。毎月の返済を無理なく行えるでしょう。返済比率も低くなるため、住宅ローン審査に通りやすくなるのもメリットです。

金融機関によっては適用金利が下がるケースがあるため、通常の借り入れよりお得に利用できることもあります。

住宅ローンを組むときの注意点

住宅ローンは長期間での返済を続けていくため、利用する際は資金計画をしっかり立てることが必要です。ここでは、住宅ローンを組むときの注意点について解説します。

返済比率に注意して返済金額を設定する

まず挙げられるのは、返済比率に注意して返済金額を設定するという点です。返済比率とは、年収に占めるローンの年間返済額割合を指しますが、年収と年間返済額のバランスが見合っていないと、返済が立ち行かなくなる恐れがあります。

金融機関の審査が通ったからといって、誰もが融資された金額を無理なく返済していけるとは限りません。

借り入れしたときの年収が将来的にも保証されているわけではなく、リストラや病気などの理由で収入が一時的にでも減ってしまうこともあるからです。

また、額面での年収で借り入れてしまうと、実際に手元に残るお金は少ないため、返済が厳しくなる可能性もあります。住宅ローンの返済計画を立てるときは、実際に使えるお金に基づいて返済比率を考慮しながら返済金額を設定しましょう。

ライフプランを考えて返済計画を立てる

もう一つ、注意したい点は「ライフプランを考えて返済計画を立てる」ということです。教育資金や老後資金も考慮しながら返済期間や借入額を決定します。

今は子どもが小さくてお金がそれほどかからないとしても、将来的に教育費などがかかるため家計が厳しくなり、毎月の返済が困難になることも考えられます。返済金額を設定する際は、住宅ローン以外にかかるお金(固定資産税・子どもの教育費・家の修繕費・火災保険・老後資金)も考慮するのが重要なポイントです。

なお、完済時の上限年齢は金融機関により異なりますが、ほとんどは80歳を上限としているため、高齢になってから借りると借入期間が短くなります。そうなると毎月の返済金額も高めになりますが、年齢が上がるにつれて年収は減っていくのが一般的です。

長期的に無理なく返済するためには、住宅ローン返済以外の必要な維持費も考慮しながら借入額や返済期間、返済額を定めるようにしましょう。

金利のタイプを理解して選ぶ

住宅ローンには「変動型」「固定期間選択型」「全期間固定型」の3つの金利タイプがあります。借り入れするときには、金利タイプごとの特徴や注意点をよく理解してから利用することが大切です。

金利のタイプごとの特徴と注意点は以下のとおりです。

| 金利タイプ | 特徴 | 注意点 |

|---|---|---|

| 変動型 |

|

|

| 固定期間選択型 |

|

|

| 全期間固定型 |

|

|

変動型は金利が低めのため、借り入れする人が多いですが、金利が上昇すると利息が増え、元金がなかなか減らない可能性があります。

固定期間選択型は、固定金利期間が終了した後、その時点の金利が上昇していれば返済額が上がってしまうのが注意点です。変動型のように金利変動幅や返済額について上限はありません。

全期間固定型は借入期間中の金利が固定されているため、借入期間中の返済額が確定しているのが特徴です。将来的に金利が上がるリスクがないため家計管理はしやすいですが、変動型より金利が高めな点に注意しましょう。

まとめ

住宅ローンを借り入れすると長期間にわたって毎月返済を続けていきます。無理のない返済をしていくためには、自分の収入に対してどのくらいの割合で返済金額を設定すれば良いのかを判断するのがポイントです。

「借りられる金額」と「返せる金額」が同じとは限りません。住宅ローンを利用するときは、生活費や教育費、税金・保険など住宅ローン以外にかかるお金も考慮して、確実に返済できるよう資金計画を立てましょう。

大学卒業後、難しい用語を使わずに分かりやすくお金の知識を伝えたいと考え、独立系のFP事務所、保険会社での勤務を経てファイナンシャル・プランナー/ライターとして独立。現在はクレジットカード、保険の記事を中心とした執筆活動を行っている。