PBRの目安は?

株価との関係や使う際の注意点などをわかりやすく解説

株式投資の初心者は、どんな銘柄を選んだら良いか迷ってしまうことがあるでしょう。銘柄選びの手がかりになる投資指標の1つに、PBR(株価純資産倍率)があります。本記事では、PBRで株式を評価する際の目安についてわかりやすく説明します。PBRの意味を理解し、他の指標と合わせて活用してください。

PBR(株価純資産倍率)とは

PBRは「Price Book-value Ratio」の略で、日本語では「株価純資産倍率」といいます。PBRにより、企業の価値が適切に評価されているかどうかがわかります。

PBRは株式が割安か割高かを判断する目安になるため、投資初心者も押さえておきたい指標の1つです。PBRと株価の関係を理解しておきましょう。

株価と純資産の関係を数値化

PBRは、株価が1株当たり純資産の何倍になっているかを示す指標です。株価を1株当たり純資産で割って求めます。

| PBR(倍)= 株価 / 1株当たり純資産 |

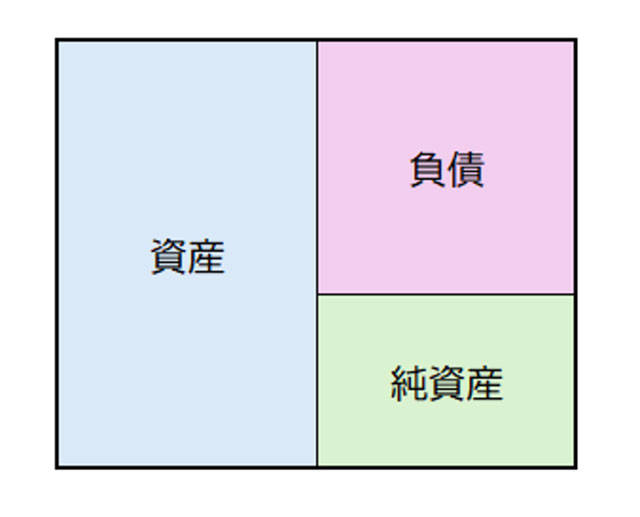

1株当たり純資産とは純資産を発行済株式総数で割ったもので、BPSとも呼ばれます。純資産とは、企業の総資産から負債を差し引きしたもので、貸借対照表に表示されています。純資産は、返済する義務のない純粋な会社の資産です。

貸借対照表

筆者作成

筆者作成

PBRと株価の関係

PBRは株価が上昇すると上がります。1株当たり純資産を100円とした場合、株価によってPBRは次のように変わります。

| 株価 | 75円 | 100円 | 200円 |

|---|---|---|---|

| 1株当たり純資産 | 100円 | 100円 | 100円 |

| PBR | 0.75倍 | 1倍 | 2倍 |

PBRの目安

PBRの基準は「1」倍です。一般的にはPBRが「1」未満であれば割安、PBRが「1」なら適正、PBRが「1」を超えていたら割高と判断します。

1株当たり純資産は、企業が解散した場合に手元に残るお金(解散価値)と同じと考えられます。企業が解散したときには、総資産から借入金や従業員の給与・退職金等を支払い、残った資金が株主のものになるからです。

PBR=1なら、企業の解散価値と株価が等しいことになります。仮に企業が解散しても株価と同じ価値が手元に残るため、適正価格といえるのです。

ただし、PBRは企業の性質によって差があります。たとえば、新興企業では1株当たり純資産が少ないため、PBRは高くなりがちです。業種による違いも大きく、1倍未満なら必ずしも割安とは限りません。PBR=1倍が適正というのは、あくまで目安と思っておきましょう。

PBR以外の投資指標

株式投資では、PBR以外の投資指標にも注目する必要があります。PBR以外の代表的な指標についても知っておきましょう。

PER(株価収益率)

PERは「Price Earnings Ratio」の略で、株価収益率という意味になります。株価が1株当たり当期純利益の何倍になっているかを示す指標です。次の計算式で求めます。

| PER(倍)= 株価 / 1株当たり当期純利益 |

PERは、投資した資金を何年で回収できるかを表しています。次のA社とB社の例で見てみましょう。

| A社 | B社 | |

|---|---|---|

| 株価 | 1,000円 | 900円 |

| 1株当たり利益 | 100円 | 72円 |

| PER | 10倍 | 12.5倍 |

PERが10倍のA社では、投資した資金は10年で回収できると考えられます。一方、PER12.5のB社の場合には、投資資金の回収に12.5年かかってしまいます。つまり、A社の方が割安と考えられるのです。

PERもPBRも、株価が割安か割高かを判断する指標です。PBRは企業の資産に対して割安かを、PERは業績に対して割安かを見るという違いがあります。

ROE(自己資本利益率)

ROEは「Return On Equity」の略で、自己資本利益率を意味します。企業の自己資本に対する当期純利益の割合です。自己資本とは、企業が投資家から集めた返済義務のない資金です。

ROEは、企業が自己資本をいかに有効活用して利益を上げているかを表しています。ROEの計算式は次のとおりです。

| ROE(%)= 当期純利益 / 自己資本 × 100 または ROE(%)= 1株当たり当期純利益 / 1株当たり純資産 × 100 |

ROEが高いほど、経営効率が良いことになります。ROEが高水準で推移している企業は、収益性や成長性が期待できます。

PBRを目安にする際の注意点

株式投資の際には、PBRなどの指標を活用するのがおすすめです。ここからは、PBRを目安にする際に注意しておくことを説明します。

PBRは業種による差が大きい

株式の銘柄を選ぶとき、PBRを見れば割高か割安かがわかります。ただし、PBRの水準は業種によって差があります。IT企業など成長が期待できる企業では高く、伝統的な産業では低めになっているのが一般的です。

PBRの目安は業種によって変わることを認識しておき、同業他社と比較して判断しましょう。

時系列で比較することも大切

PBRはその年の値だけを見るのではなく、推移を見ることも大切です。過去のPBRをチェックすれば、その会社の適正値の目安もわかります。

企業の経営状態が変わらなければ、通常、PBRにも大きな変化はありません。もしPBRが急激に変化していれば、企業の経営に問題が発生していることが推測されます。

PBRが低い理由を考える

PBRが低い場合、一般的にはその銘柄は割安と考えられます。ただし、すぐに購入を決めるのは、おすすめではありません。業績悪化などが原因でPBRが下がっていることもあるからです。

PBRが低くても、将来必ず値上がりするとは限りません。まずは、PBRが低い理由を考えてみましょう。PBR以外の他の指標も合わせて、総合的な分析を行うことが大切です。

まとめ

PBRとは株価純資産倍率のことです。PBRを利用して分析する場合、1倍を基準に割安か割高かを判断できます。ただし、PBRが1未満であっても必ずしも割安とは限らず、業種や市場環境によって判断基準が異なる点に注意が必要です。

また、投資のリスクを抑えるためには、PBRだけでなく他の指標も合わせてチェックしましょう。さらに、投資判断を下す際には、それらの指標に加えて、最新の業界動向や経済情勢を踏まえた上で、企業の将来性についても慎重に評価することが大切です。

大学卒業後、複数の法律事務所に勤務。30代で結婚、出産した後、5年間の専業主婦経験を経て仕事復帰。現在はAFP、行政書士、夫婦カウンセラーとして活動中。夫婦問題に悩む幅広い世代の男女にカウンセリングを行っており、離婚を考える人には手続きのサポート、生活設計や子育てについてのアドバイス、自分らしい生き方を見つけるコーチングを行っている。