変動金利は一気に上がる?

返済額にどれくらい影響があるかシミュレーション

日銀の政策転換に伴い、住宅ローンの変動金利が上昇傾向にあります。現在まさに返済中で、今後の動向が気になる方も多いのではないでしょうか。

本記事では変動金利は一気に上がるのか、金利が上がる仕組みや今からできる備えについて解説します。返済額のシミュレーションもおこなっているため、漠然とした不安を抱えている方は参考にしてください。

住宅ローンの金利タイプ

変動金利・固定金利・固定金利期間選択型という3つのタイプに分類できます。それぞれのメリット・デメリットをまとめました。

| メリット | デメリット | |

|---|---|---|

| 変動金利 | 他のタイプと比べて借入時の金利が低め | 金利が変わるため、返済計画が立てにくい |

| 固定金利 | 金利が変わらないため、返済計画が立てやすい | 他のタイプと比べて借入時の金利が高め |

| 固定金利期間選択型 | ・固定金利期間中は返済計画を立てやすい ・全期間固定よりは借入時の金利が低め |

・期間終了時に金利が上昇していると返済額が増える ・変動金利よりは借入時の金利が高め |

どのタイプを選ぶかによって、総返済額も変わってきます。

伊予銀行がおこなったアンケート調査では、40.8%の方が変動金利を利用していました。次に10年固定金利(22.5%)、フラット35(12.0%)、全期間固定金利(10.2%)と続きます。ちなみに、フラット35は全期間固定金利の一種で、住宅金融支援機構と民間の金融機関が提携して提供している住宅ローンです。

| Q30 | あなたが現在、利用している住宅ローンはどのようなものですか。 | N | % |

|---|---|---|---|

| 1 | 変動金利 | 232 | 40.8 |

| 2 | 3年固定金利 | 28 | 4.9 |

| 3 | 5年固定金利 | 38 | 6.7 |

| 4 | 10年固定金利 | 128 | 22.5 |

| 5 | 段階金利 | 5 | 0.9 |

| 6 | 全期間固定金利 | 58 | 10.2 |

| 7 | フラット35 | 68 | 12.0 |

| 8 | その他 | 11 | 1.9 |

| 全体 | 568 | 100.0 |

ここからは、各タイプの特徴と、どんな方が向いているのか詳しく解説します。

変動金利

金利が一定期間ごとに見直されるのが特徴です。多くの金融機関は、半年に1度のペースで見直します。

一般的に、変動金利は他のタイプよりも借入時の金利が低めに設定されていることが多いです。一方、返済途中で毎月の返済額が変わる可能性があり、返済計画を立てにくいのがデメリットです。

短期間での返済を検討している方や、家計に余力がある方に向いています。

固定金利

ローンを借入れた時点で金利が確定し、返済を終えるまで変わりません。

毎月の返済額が変わらないため、返済計画を立てやすいのが特徴です。ただ、借入時に適用される金利は、他のタイプより高めに設定されています。

長期にわたって月々の支出を一定にしたい方や、出産や車の購入など、将来的なライフプランが定まっておらず、不確実性を取り除きたい方に向いています。

固定金利期間選択型

固定金利期間選択型は、借入当初に選択した期間は金利が固定するものです。期間は3年、5年、10年などから選べるようになっています。

一定期間は金利上昇リスクを回避できる点がメリットです。ただし、期間終了のタイミングに金利が上昇していると、返済額が増える可能性があります。

子どもの大学進学など、支出の多い時期に備えて選択する方が多いです。

変動金利と固定金利の推移

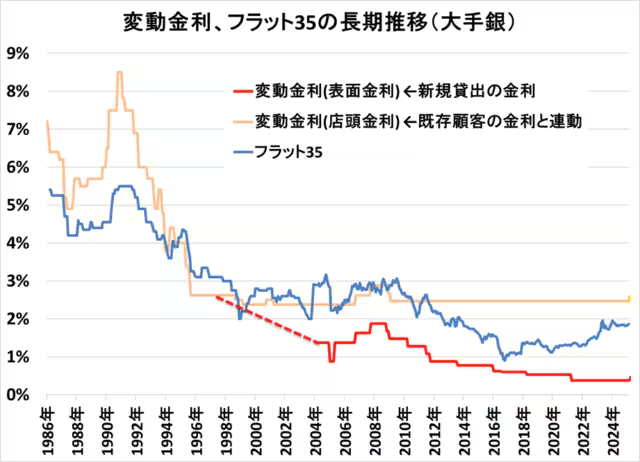

以下は、住宅ローンの金利がどのように推移してきたか表したグラフです。

出典:ダイヤモンド不動産研究所「変動金利、フラット35の長期推移(大手銀)」

変動金利は1991年頃に8.0%を超えていますが、バブルが崩壊して以降、下降しています。

2016年には日銀がマイナス金利政策を導入したことによって、変動金利が低い時期が続きました。

しかし、2022年の長期金利上昇に伴い、固定金利(フラット35)が上昇傾向に転じています。変動金利も、2024年3月の金融政策決定会合で、日銀が8年続いたマイナス金利政策を解除して以降、上がり始めています。

変動金利が一気に上がる要因

変動金利は何の前触れもなく突然上昇するものではありません。基本的な仕組みを理解していれば、漠然とした不安を和らげることができるでしょう。

変動金利が上がる要因は以下のとおりです。

- 日銀の政策金利

- 景気の動向

- 海外金融市場の動向

上記のなかで最も影響が大きい要因が、日銀の政策金利です。景気や海外金融市場の動向は政策金利の判断材料になるため、変動金利に間接的な影響をおよぼす可能性があります。

3つの要因がどのような影響を与えるのか、詳しく見ていきましょう。

日銀の政策金利

最も大きな影響を与えるのが、日銀の政策金利です。変動金利が上昇するときの流れをまとめると、以下のとおりです。

日銀の政策金利の変動→短期プライムレートの変動→基準金利の変動→借入金利の変動

政策金利とは、日銀が景気や物価をコントロールするために決める基準となる金利です。

政策金利は、金融機関が優良企業向けの1年未満の短期貸出をする際に適用される最優遇金利「短期プライムレート」に影響をおよぼす可能性があります。

政策金利が上がれば、金融機関が日銀から資金を借りるときの仕入れコストが膨らみます。金融機関は増えたコストを反映させるために、短期プライムレートを引き上げるのです。

次に基準金利が上がります。住宅ローンの金利は以下のように計算します。

基準金利 - 引き下げ幅(優遇金利)=変動金利

引き下げ幅は住宅ローンの契約時に決まったものから変わらないため、基準金利によって借入金利が決まる仕組みです。

このように政策金利の利上げが引き金になり、結果的に変動金利が上がります。今後の動きを見極めるときは、政策金利の動向を注視することが肝心です。

景気の動向

景気の動向も、住宅ローンの変動金利に影響をおよぼす要素です。

なかでも注視しなければならないのが、物価上昇です。物価が上昇して景気が過熱状態になると、日銀は金融引き締めをおこなうことがあります。

金融引き締めは、日銀が景気の過熱やインフレを防ぎ、物価を安定させるための施策です。その一環として政策金利が引き上げられると、変動金利も上昇する可能性があります。

実際に、日銀の植田総裁は2025年6月10日の参議院財政金融委員会で、基調的物価上昇率が2%の周りで動くようになれば政策金利を引き上げ、金融緩和度合いを調整していく方針を示しています。

最近は中東情勢が一段と緊迫化しており、原油価格の値上がりが日本のインフレ率を押し上げる可能性も否定できません。食品の値上げも続くなか、今後の物価動向には引き続き注意が必要です。

海外金融市場の動向

米国や欧州など海外金融市場が、巡り巡って住宅ローンの変動金利に影響をもたらすこともあります。

たとえば米国連邦準備制度理事会(FRB)が政策金利を引き上げると、ドルの上昇圧力が強まり円安に振れます。日米の金利差を抑えるために日銀が利上げをおこなえば、変動金利も上がる可能性があります。

変動金利はどれくらい上がる?

金利が一気に上昇する可能性は低いですが、今後も上昇傾向が続くことが予想されます。

日銀は2024年7月と2025年1月の2回にわたり利上げをおこなっています。2025年6月時点の政策金利は0.5%で、約17年ぶりの高水準です。

また、大手銀行5行は、2025年3月に変動金利を引き上げました。全行で基準金利を0.25%引き上げています。2025年1月の追加利上げ決定を受け、短期プライムレートを3月に引き上げたことが要因です。

変動金利が一気に上がると返済額はいくら増える?

今後変動金利がどのくらい上昇するのか、正確に予測することは困難です。しかし返済額がいくら増えるかシミュレーションしておけば、家計への影響をある程度予測して対策を考えることができます。

金利の上がり幅によって、返済額がいくら増えるか解説します。

上がり幅0.15%の場合

以下の条件で住宅ローンを借りていたと仮定します。

- 借入期間:35年

- 金利タイプ:変動金利

- 当初借入金利:0.5%

- 返済方法:元利均等返済

- 借入金額:①3,000万円②5,000万円③7,000万円

借入から5年後に金利が0.15%上昇したと仮定し、借入金額3,000万円・5,000万円・7,000万円の3パターンで返済額を計算しました。

| 借入金額 | 5年後に0.15%上昇(0.5%→0.65%) | 上昇なし(0.5%) | ||

|---|---|---|---|---|

| 3,000万円 | 毎月返済額 | 79,656円 | 毎月返済額 | 77,875円 |

| 総返済額 | 33,370,066円 | 総返済額 | 32,707,560円 | |

| 5,000万円 | 毎月返済額 | 132,760円 | 毎月返済額 | 129,792円 |

| 総返済額 | 55,616,926円 | 総返済額 | 54,512,740円 | |

| 7,000万円 | 毎月返済額 | 185,865円 | 毎月返済額 | 181,709円 |

| 総返済額 | 77,863,737円 | 総返済額 | 76,317,887円 | |

借入金額が大きいほど、返済額の上昇幅も大きくなります。上昇なしの場合と比べると、毎月返済額は2,000~4,000円程度、増加します。

上がり幅0.25%の場合

先ほどと同じ条件で、借入から5年後に0.25%上昇したと仮定し、借入金額3,000万円・5,000万円・7,000万円の3パターンで返済額を計算しました。

| 借入金額 | 5年後に0.25%上昇(0.5%→0.75%) | 上昇なし(0.5%) | ||

|---|---|---|---|---|

| 3,000万円 | 毎月返済額 | 80,858円 | 毎月返済額 | 77,875円 |

| 総返済額 | 33,817,067円 | 総返済額 | 32,707,560円 | |

| 5,000万円 | 毎月返済額 | 134,763円 | 毎月返済額 | 129,792円 |

| 総返済額 | 56,361,950円 | 総返済額 | 54,512,740円 | |

| 7,000万円 | 毎月返済額 | 188,669円 | 毎月返済額 | 181,709円 |

| 総返済額 | 78,906,788円 | 総返済額 | 76,317,887円 | |

0.25%上昇すると、総返済額は100~250万円程度増えます。毎月の返済額では3,000~7,000円程度の増加です。

上がり幅0.5%の場合

5年後に金利が0.5%上昇したと仮定し、借入金額3,000万円・5,000万円・7,000万円の3パターンで返済額を計算しました。

| 借入金額 | 5年後に0.5%上昇(0.5%→1%) | 上昇なし(0.5%) | ||

|---|---|---|---|---|

| 3,000万円 | 毎月返済額 | 83,912円 | 毎月返済額 | 77,875円 |

| 総返済額 | 34,953,309円 | 総返済額 | 32,707,560円 | |

| 5,000万円 | 毎月返済額 | 139,854円 | 毎月返済額 | 129,792円 |

| 総返済額 | 58,255,622円 | 総返済額 | 54,512,740円 | |

| 7,000万円 | 毎月返済額 | 195,796円 | 毎月返済額 | 181,709円 |

| 総返済額 | 81,557,947円 | 総返済額 | 76,317,887円 | |

0.5%上昇すると、借入金額に応じて総返済額は200~500万円程度増えます。毎月の返済額では6,000~1万4,000円程度の増加です。

上がり幅0.75%の場合

最後は5年後に金利が0.75%上昇したパターンです。借入金額3,000万円・5,000万円・7,000万円の3パターンで返済額を計算しました。

| 借入金額 | 5年後に0.75%上昇(0.5%→1.25%) | 上昇なし(0.5%) | ||

|---|---|---|---|---|

| 3,000万円 | 毎月返済額 | 87,038円 | 毎月返済額 | 77,875円 |

| 総返済額 | 36,116,058円 | 総返済額 | 32,707,560円 | |

| 5,000万円 | 毎月返済額 | 145,063円 | 毎月返済額 | 129,792円 |

| 総返済額 | 60,193,646円 | 総返済額 | 54,512,740円 | |

| 7,000万円 | 毎月返済額 | 203,089円 | 毎月返済額 | 181,709円 |

| 総返済額 | 84,271,125円 | 総返済額 | 76,317,887円 | |

金利が0.75%上昇すると、借入金額に応じて総返済額は350~800万円程度増えます。毎月の返済額では1万~2万1,000円程度の増加です。

金利上昇に備える方法

金利が上昇しても、備えがあれば家計への影響を抑えられます。金利の上昇が決定してから実際に適用されるまでは一定の猶予期間があるため、その間に備えましょう。主な方法は以下のとおりです。

- 繰り上げ返済をする

- 返済期間を延長する

- 借り換えを検討する

繰り上げ返済をする

一つ目の方法は、繰り上げ返済をおこなうことです。金利は元本に対してかかるため、繰り上げ返済で元本を減らすことで、将来の利息負担を軽減できます。

繰り上げ返済の方法は、期間短縮型と返済額軽減型の2種類があります。

期間短縮型は毎月の返済額を変えずに、返済期間を短くする方法です。ローンを完済する時期を早められるので、影響を受ける期間そのものを短縮できます。

返済額軽減型は返済期間を変えずに、毎月の返済額を抑える方法です。家計のゆとりを確保したい場合や、教育費・生活費の増加に備えたいときに有効になります。

どちらの方法にもメリットがありますが、いずれの場合も繰り上げ返済後に手元資金が残るように計画することが大切です。無理に繰り上げ返済すると生活資金が不足し、かえって家計を圧迫するリスクがあります。

返済期間を延長する

返済期間を延長する方法もあります。返済期間を長くすると分割の回数が増えて、月々の返済額を減らせるためです。

ただし、返済期間とともに利息がかかる期間も延びるため、結果的に総返済額は増えます。一時的に家計の負担を抑えたい場合には有効ですが、長期的に見るとメリットは少ないです。

借り換えを検討する

三つ目は、借り換える方法です。固定金利や、他金融機関の変動金利型ローンに借り換える方法があります。

固定金利は返済期間中の金利がずっと変わらないため、将来を見通しやすくなります。ただし、金利が高めに設定されているため、借り換えた時点では利息が増えて返済額も膨らむ可能性が高いです。

また、借り換えには諸費用がかかる点にも注意しましょう。諸費用には金融機関に支払う保証料や事務手数料、司法書士報酬などが含まれます。合計すると30〜100万円ほどの出費になるため、慎重な判断が必要です。

変動金利を選ぶ際のポイント

これから変動金利を選ぶ際は、事前に以下のポイントを押さえておきましょう。

- 無理のない返済計画を立てる

- 5年ルール・125%ルールがあるか確認する

- 繰り上げ返済の制限や手数料

無理のない返済計画を立てる

変動金利を選ぶ際は、無理のない返済計画を立てることが肝心です。自己資金に余裕があれば、何かあった際に対処する選択肢が増えます。また、無理のない返済をするために、借入金額を抑える選択肢も有効です。

一方で収入の大半を住宅ローン返済に充てている状態だと、万が一のときに生活が回りません。収入と支出のバランスを見極め、身の丈にあった返済計画を立てましょう。

5年ルール・125%ルールがあるか確認する

変動金利型の住宅ローンには、金利が一気に上がっても毎月の返済額が急激に増えないようにする「5年ルール」と「125%ルール」があります。すべての金融機関で採用されているわけではないため、事前にルールの有無や詳細を確認しておくことが大切です。

5年ルールとは、金利が上昇しても5年間は毎月の返済額が変わらない仕組みです。125%ルールは、6年目以降に返済額が見直される際、上がり幅が125%までに制限されます。

家計への急激な負担増を抑えるためのリスクヘッジとして有効ですが、注意点もあります。毎月の返済額を一定に抑えている分、支払利息の割合が増えて元金の返済が遅れてしまうのです。結果として、総返済額が増えてしまう恐れがあります。

繰り上げ返済の制限や手数料

繰り上げ返済の制限や手数料についても、事前に確認しておきたいポイントです。

一部の金融機関では「最低10万円以上」といった繰り上げ返済額の下限が設定されています。また、1回の繰り上げ返済につき数万円の手数料がかかるところもあります。

こうした制限や手数料があると繰り上げ返済のハードルが高くなり、余剰資金があったとしても柔軟に繰り上げ返済を進められません。

まとめ

2024年3月の日銀の政策転換によって、変動型住宅ローンの金利が徐々に上がり始めています。金利が一気に上がる可能性は考えにくいですが、今後もしばらくは上昇傾向が続くでしょう。

上昇幅に応じて返済額がいくら増えるのか、具体的な数字でシミュレーションしておくと将来を見通しやすくなります。事前の備えとして、繰り上げ返済や借り換えを検討するのも有効です。

これから借りる場合は、将来を見越して無理のない返済計画を立てることが重要です。5年ルールや繰り上げ返済の制限など、各金融機関の条件も事前に確認しておきましょう。

金利の動向を注視しながら今できる対策を進めていくことが、将来の安心につながります。

国立大学卒業後新卒で大手不動産仲介会社に入社。約3年間勤務した後に独立。

現在はフリーランスのWebライター・Webマーケターとして活動中。

不動産営業時代は、実需・投資用の幅広い物件を扱っていた経験から、Webライターでは主に不動産・投資系の記事を扱う。

さまざまなメディアにて多数の執筆実績あり。