アンケートで分かった住宅ローンの決定要素

重要なのは金利だけじゃない?

住宅ローンを賢く利用することは、後悔しない住宅購入の第1歩と言えます。

しかし金額が大きく、返済にはこれから先の人生の大半をかけた計画が必須なだけに、利用には慎重な検討が欠かせません。

加えて、金利や借り入れ期間、手数料、保証などなど……住宅ローンの要素は実に複雑。

では、実際に住宅ローンを利用した人は何を決め手に利用を決断したのでしょうか。

また、利用を検討している人はどんなことを考えて住宅ローンを選ぼうとしているのでしょうか。

伊予銀行では1,407名にアンケート実施し、住宅ローンにまつわる皆の本音を調査しました。

住宅ローンの借り入れを検討している方はもちろん、住宅業者の方もぜひ参考にしてください。

金利は大事!だけどそれだけじゃない最新住宅ローン事情

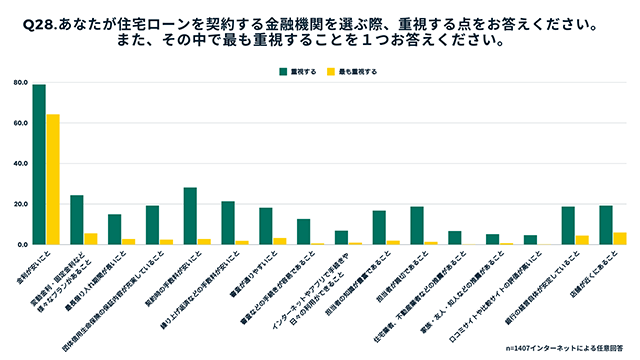

住宅ローンを契約する金融機関を選ぶ際に重視する点についてアンケート調査を実施したところ、「金利が安いこと」の選択肢について1,407名の有効回答者のうち64.3%が「最も重視する」、79.0%が「重視する」と考えていることが分かりました。

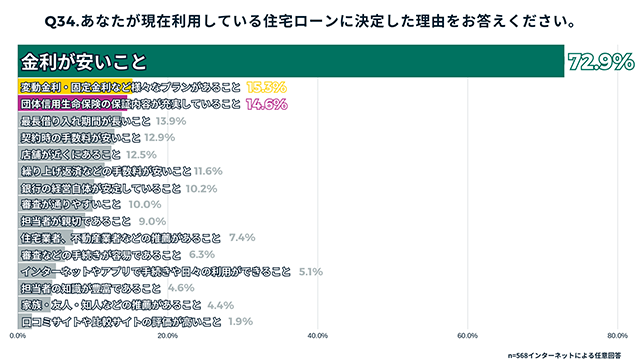

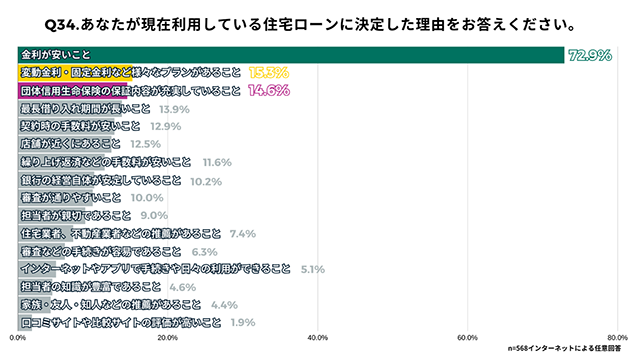

また、実際に住宅ローンを利用している人の72.9%の人が「金利が安いこと」を理由に現在利用している住宅ローンに決定しています。

トータルの返済金額を大きく左右することになる“金利の多寡”は、ローンを組む際に非常に重視されるポイントであることがよく分かります。

しかし単に金利だけを気にしていれば、安心というわけではありません。

上記アンケートでは、「金利が安いこと」を理由に住宅ローンを決定したと回答した414名(72.9%)の人のうち、半数近い196名が金利だけではなく、その他の要素も含めて住宅ローンを決定したことが明らかになっています。

金利と一緒に検討すべき、住宅ローンの決定要素は?

アンケートでは、「金利が安いこと」と一緒に下記のような項目が住宅ローンを選ぶ決め手になっていることが分かっています。

- 変動金利・固定金利など様々なプランがあること 15.3%

- 団体信用生命保険の保障内容が充実していること 14.6%

- 最長借り入れ期間が長いこと 13.9%

- 契約時の手数料が安いこと 12.9%

- 店舗が近くにあること 12.5%

金利の安さだけで選んでしまうと、結局返済額の負担が大きくなってしまったり、万が一のアクシデントが発生した際に住宅ローンが生活の大きな足枷になってしまったりする場合もあります。

金利の安さは返済の負担の大きさに直結するので重要であることに変わりはありませんが、それ以外の要素にも目を向け、長期的な見通しに基づく総合的な判断が大切です。

1 変動金利・固定金利など様々なプランがあること

住宅ローンの金利は、大きく「変動金利」と「固定金利」の2つに分けることができます。

また「固定金利」には「固定金利期間選択型」と「全期間固定型」の2種類があり、それぞれ特徴やメリット・デメリットが異なります。

| 特徴 | メリット | デメリット | |

|---|---|---|---|

| 変動金利 | 借り入れ期間中の金利が、市場変動に応じて変動する。 |

|

|

| 固定金利期間選択型 | 3年、5年など一定期間、固定金利を選択することができる。 |

|

|

| 全期間固定型 | ローン完済まで同じ金利。 |

|

|

伊予銀行の住宅ローンでは、3つの金利プランをご用意しております。

詳細は、下記よりご確認ください。

様々なプランのなかから自分の経済状況やライフスタイル、人生設計に合わせたプランを選ぶことができれば、返済に向けて安心した選択をできるようになります。

2 団体信用生命保険の保障内容が充実していること

団体信用生命保険とは、住宅ローン契約者が死亡または所定の高度障害状態となってしまった際、生命保険会社がローン契約者に代わってローン残高に相当する保険金を金融機関に支払ってくれる保険です。

加入していなければ、家族が住宅ローンの支払いを引き継ぐことになります。

住宅ローンでは、35年などの長期にわたる返済計画を立てることになります。しかし今は健康かつ元気でも、20年、30年と経ったときに変わらず健康で当時の返済計画を遂行できる保証はありません。

万が一のときに備えた団体信用生命保険の保障内容の充実は、「住宅」という見通しが立ちづらい将来にわたる大きな買い物を安心して行うためにも、無視してはいけない要素のひとつとなっています。

3 最長借り入れ期間が長いこと

住宅ローンの最長借り入れ期間は35年が一般的ですが、近年では他金融機関との差別化を図るためにより長期の借り入れ期間を設定している金融機関もあります。

借り入れ期間を長くすることで、1度に支払う金額を抑えることができるようになります。

しかし、借り入れ期間が長くなれば、その分だけ金利が発生し、返済額が膨らんでしまうので注意してください。

また、ローン契約時の年齢によって各金融機関が定める完済時の上限年齢などにより借り入れ期間が決まるため、契約者が自由に決められるわけではないことにも留意しておきましょう。

伊予銀行では金利タイプに関わらず、最長借り入れ期間を40年とし、完済時の上限年齢は81歳となります。

4 契約時の手数料が安いこと

手数料には借入金額に関わらず一定の手数料が発生する「定額型」と、借入金額によって金額が変動する「定率型」の2種類があります。

「定額型」は、借り入れ金額にかかわらず手数料が一定のタイプで、「低率型」は、借入金額に応じて、決められた手数料率をかけたものが手数料となるタイプです。

自分の借り入れ金額に応じて、適切な種類の手数料を選ぶことが大切です。

5 店舗が近くにあること

現在では、アプリなどを活用し、オンラインで手続きを済ませることができます。

しかし契約前・後に関わらず、疑問点等が生じたときに相談できる店舗の存在は大きな安心材料です。

安心したローン返済を行っていくためには、金融機関へのアクセスのしやすさも検討すべきポイントです。

伊予銀行では、住宅ローン申込アプリ「HOME」にて、原則来店不要で住宅ローンのお手続きが可能となりますが、お手続き中や、お手続きが終わって返済が始まった後でも、いつでも対面でのご相談が可能です。

まとめ

一般的に住宅ローン借入先としての地方銀行のメリットは「審査に通りやすいこと」のほかに「相談窓口があり、困ったときに担当者を頼れること」と言われています。

実際、各金融機関から提案される数多くのプランから、どのプランが自分にとってベストな選択なのかを自分で判断するのは簡単ではありません。

伊予銀行では、様々な団信プランや金利プランをご用意しており、ローンの専門スタッフがお客さまに合ったプランのご提案をしています。また住宅ローンを借りた後も住宅ローンを含めた生涯のライフプランのサポートをしているため、安心してご相談いただけます。

住宅ローンについてのお問い合わせは伊予銀行のローン専門スタッフまでご相談ください。