FATCA(外国口座税務コンプライアンス法)に関する対応

1.「FATCA」(外国口座税務コンプライアンス法)に関するお客さまへのお願い

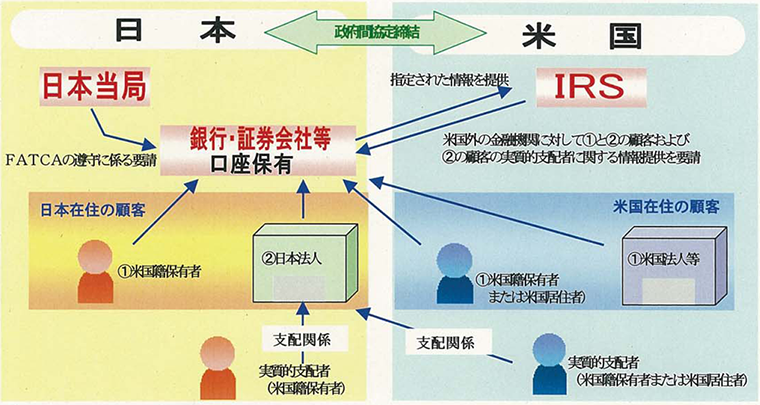

「FATCA」は米国人や米国法人等による租税回避を防止することを目的としてつくられた法律で、米国以外の国の金融機関に対して、お客さまが米国納税義務者(※)であるかを確認し、該当する場合はお客さまの口座情報等を米国内国歳入庁(以下、「IRS」といいます。)に報告することを求めています。

日本政府は米国政府との間で「FATCA」に関する政府間協定を締結し、また、日本の金融庁は、日本の全金融機関に対して「FATCA」を遵守することを要請しており、当行はそれらに基づいて「FATCA」に関する対応を実施しております。

お客さまにおかれましては、趣旨をご理解のうえ、ご協力いただきますようお願いいたします。

<米国納税義務者>

- ①米国における納税義務のある自然人(米国籍保有者および米国居住者)、米国法人およびその他の組織

- ②上記①に該当する自然人が“実質的支配者”となっている非米国法人(金融機関を除きます)

- ※“実質的支配者”とは、法人の事業経営を実質的に支配することが可能となる関係にある者を指します。

たとえば、株式会社について総数の4分の1を超える議決権を有する者や社団法人を代表する権限を有する者などがこれに該当します。

お客さまがこれに該当する場合は、実質的支配者の情報もIRSへの報告対象となります。

- ※“実質的支配者”とは、法人の事業経営を実質的に支配することが可能となる関係にある者を指します。

「FATCA」の制度に関するイメージ

2.「FATCA」におけるお客さまへの確認手続きについて

1.当行で実施される手続きとは?

- お客さまがIRSへの報告対象者であるかを確認するため、本人確認書類をご提示またはご提出いただく場合があります。

- 当行所定の書面等により、IRSへの報告対象であるか否かなどをお客さまご自身に申告いただく場合があります。

- ※お客さまがIRSへの報告対象者(下記の「A.特定米国人」または「B.一定の非米国人」)である場合、IRSへの報告に関する同意書をご提出いただく場合があります。(「B.一定の非米国人」に該当するお客さまについては、実質的支配者に関する同意書を含みます。)

2.IRSへの報告対象となる者とは?

つぎのお客さまがIRSへの報告対象となります。

A.特定米国人

米国における納税義務のある自然人(米国籍保有者および米国居住者)、米国法人およびその他の組織を指します。ただし、以下の米国法人およびその他の組織は特定米国人には含まれないため、報告対象外とされています。

【報告対象外となる例】

米国上場会社、米国政府、米国非課税団体 等

B.一定の非米国法人

特定米国人に該当する自然人が実質的支配者となっている非米国法人(金融機関を除きます)を指します。ただし、以下の法人は報告対象外とされています。

【報告対象外となる例】

上場会社、一定の公益法人 等

3.口座開設後、報告対象者となるような状況が生じた場合(米国への転勤等)の手続きは?

IRSへの報告対象となる可能性がありますので、当行までご連絡ください。

- ※米国への転勤について、一般的に米国での滞在日数が183日以上になると米国居住者に該当する可能性があります。滞在日数の計算には、対象年度の滞在日数に加え、前年の日数の3分の1に相当する日数と前々年の日数の6分の1に相当する日数も考慮されます。また、グリーンカード保有者(米国永住権所有者)は米国居住者に該当します。

4.手続きに協力しない場合はどうなりますか?

「FATCA」および日本当局からの要請により、新たに口座開設を予定されているお客さまについては口座開設をお受けしないこと、既に口座を開設済みのお客さまについては、日米租税条約上の規定に基づくIRSからの要請があった場合には、日本当局を通じてお客さまの情報をIRSに提供することとされています。

以上